贸易争端引发的市场低迷情绪中,阿里巴巴的最新财报引发华尔街强烈关注。对于阿里为何能在营收这一关键指标上全面领跑FANG(Facebook、亚马逊、Netflix与谷歌)阵营,福布斯给出了新颖解读——“飞轮效应”将让阿里持续高速发展。投行Stifel给出“买入”评级,并上调目标价至256美元。

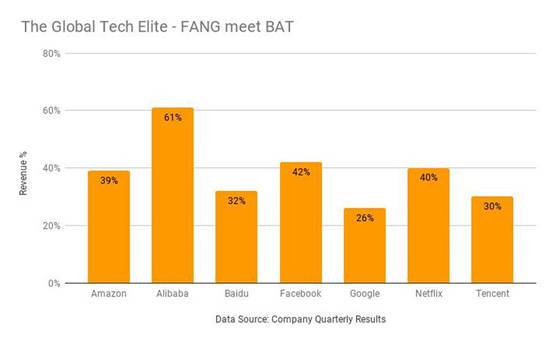

福布斯认为,阿里巴巴61%的营收增长简直是“炸裂”式的发展速度(Blowout),同时,天猫也经历了B2C行业有史以来最快的增长速度。阿里这个庞然大物所获得的高速增长,以及对未来投资的思路,都可以用“飞轮效应”来解释。

所谓“飞轮效应”,是指为了使静止的飞轮转动起来,一开始你必须使很大的力气,一圈一圈反复地推,每转一圈都很费力,但是每一圈的努力都不会白费,飞轮会转动得越来越快。当达到一个很高的速度后,飞轮所具有的动量和动能就会很大,克服阻力维持原有运动变得很容易,而要使其短时间内停下来则需极大的外力。

福布斯杂志解释,阿里巴巴所着力的方向,对未来投资的力度,都意味着包含天猫、淘宝、支付宝、盒马、阿里云、菜鸟等多种业务形态的“阿里巴巴生态体系”这一庞大的“飞轮”转动起来后,将会产生极大的动能和极快的速度,“并最终持续让中国消费者开心”。对竞争对手而言,要想使这个巨大的“飞轮”停止转动,将非常困难。

福布斯认为,这一“飞轮效应”已经在显现。报道将阿里巴巴和世界互联网第一梯队的公司FANG(Facebook, Amazon, Netflix, Google)做对比,阿里61%的营收增速远高于其他公司;在中国,阿里优势更为明显——其同行公司不久前发布的财报中都显示出增长乏力。

马云曾对阿里业务提出“履带式前进”的规划,即旗下业务轮流领跑。这是一个类似于“飞轮效应”的战略规划,确保领跑的业务始终是带动阿里巴巴加速成长的引擎。根据此前的部署,在2017年到2019年领跑的业务是蚂蚁金服。本季度,蚂蚁金服宣布新一轮股权融资,估值大幅提升至1500亿美元,蚂蚁估值的提升将进一步提升阿里巴巴的战略价值,并加强阿里的“飞轮效应”。

投行Stifel在阿里业绩发布后更新评级报告,给出“买入”评级,并上调目标价至256美元。分析师在报告中称,我们对阿里巴巴的积极态度不变,阿里依然是我们投资的首选。阿里一直在做困难的事,包括持续构建一个全球商务生态体系,同时对新零售的投资在扩大公司的潜在市场。其他包括物流和本地服务在内的业务将会帮助阿里巴巴加强用户和商户双方的体验,同时在长期支持阿里的货币化以及帮助降低成本。

近年来,微商、团购、社交电商为获得错位竞争优势,主打低端商品,主动迎合农村消费者对

近年来,微商、团购、社交电商为获得错位竞争优势,主打低端商品,主动迎合农村消费者对 2018天猫双11已成为双11活动举办以来第10个天猫双11活动。2017天猫淘宝双11

2018天猫双11已成为双11活动举办以来第10个天猫双11活动。2017天猫淘宝双11 11月1日上午,阿里巴巴农村淘宝在“天下粮仓·2018第二届淘乡甜新米节启动会”上宣布

11月1日上午,阿里巴巴农村淘宝在“天下粮仓·2018第二届淘乡甜新米节启动会”上宣布 近日,中国消费者协会发布了20款扫地机器人比较试验结果,发现各款样机整体清洁性能差异较明显

近日,中国消费者协会发布了20款扫地机器人比较试验结果,发现各款样机整体清洁性能差异较明显